У цій статті ми розглянемо, що таке внутрішня норма прибутковості, який економічний сенс вона має, як і за якою формулою розрахувати внутрішню норму прибутковості, розглянемо деякі приклади розрахунку, зокрема, за допомогою формул MS Exel.

Зміст

Що таке внутрішня норма доходності?

Внутрішня норма прибутковості (IRR – Internal Rate of Return) – один з основних критеріїв оцінки інвестиційних проектів (прибутковості одиниці вкладеного капіталу): ставка дисконту, за якої виконується рівність суми дисконтованих доходів за проектом (позитивного грошового потоку) дисконтованої суми інвестицій (негативному грошовому потоку) , наведений обсяг інвестицій), тобто. коли чиста поточна вартість (NPV) дорівнює нулю .

У фінансово-економічній літературі досить часто можна зустріти синоніми внутрішньої ставки прибутковості:

- внутрішня ставка доходності;

- внутрішня ставка віддачі;

- внутрішня норма прибутку;

- внутрішня норма рентабельності;

- внутрішня норма повернення інвестицій.

Внутрішня норма доходності відбиває як віддачу інвестованого капіталу загалом, і віддачу початкових інвестицій. IRR – це ставка дисконтування , що дорівнює суму наведених доходів від інвестиційного проекту до величини інвестицій , тобто. вкладення окупаються, але не приносять прибуток .

Отже, аналіз внутрішньої норми прибутковості (прибутку) відповідає головне питання інвестора: наскільки очікуваний від проекту грошовий потік виправдає витрати на інвестиції у цей проект. Тому інвестор в оцінці проектів здійснює розрахунок IRR кожного проекту і порівнює його з необхідною нормою прибутку ( рентабельності ), тобто. з вартістю свого капіталу .

Цей розрахунок зазвичай ведеться методом спроб і помилок, шляхом послідовного застосування до чистого грошового потоку наведених цін при різних ставках відсотка. Головне правило: якщо внутрішня норма прибутковості менша за потрібну інвестору ставку доходу на вкладений капітал — проект відкидається, якщо більше — може бути прийнятий.

Формула розрахунку внутрішньої норми доходності

Внутрішня норма доходності розраховується за такою формулою:

де

NPV IRR (Net Present Value) – чиста поточна вартість, розрахована за ставкою IRR;

CF t (Cash Flow) – грошовий потік у період часу t;

IC (Invest Capital) – інвестиційні витрати на проект у початковому періоді (теж є грошовим потоком CF 0 = IC).

t – період часу.

або ж цю формулу можна представити у вигляді:

Практичне застосування внутрішньої норми доходності

Внутрішня норма прибутковості застосовується з метою оцінки інвестиційної привабливості проекту чи порівняльного аналізу коїться з іншими проектами. Для цього IRR порівнюють з ефективною ставкою дисконтування, тобто з необхідним рівнем доходності проекту (r). За такий рівень на практиці часто використовують середньозважену вартість капіталу (Weight Average Cost of Capital, WACC) .

| Значення IRR | Коментарі |

| IRR>WACC | У інвестиційного проекту внутрішня норма дохідності вище витрат на власний і позиковий капітал, тобто. даний проект має інвестиційну привабливість |

| IRR<WACC | Інвестиційний проект має внутрішню норму прибутковості нижче витрат на капітал, це свідчить про недоцільність вкладення в нього |

| IRR=WACC | Внутрішня норма доходність проекту дорівнює середньої вартості капіталу, тобто. даний проект знаходиться на мінімально допустимому рівні прибутковості, тому слід зробити коригування руху грошових коштів та збільшити грошові потоки |

| IRR 1 > IRR 2 | Інвестиційний проект №1 має більший потенціал для вкладення, ніж проект №2 |

Слід зазначити, що замість критерію порівняння WACC може бути використана будь-яка інша норма доходності, наприклад, ставка доходності за державними облігаціями , ставка за банківським депозитом тощо. Так, якщо процентна ставка за депозитом становить 17%, а IRR інвестиційного проекту становить 22%, то очевидно, що гроші слід вкладати в інвестиційний проект, а не розміщувати на депозит у банк.

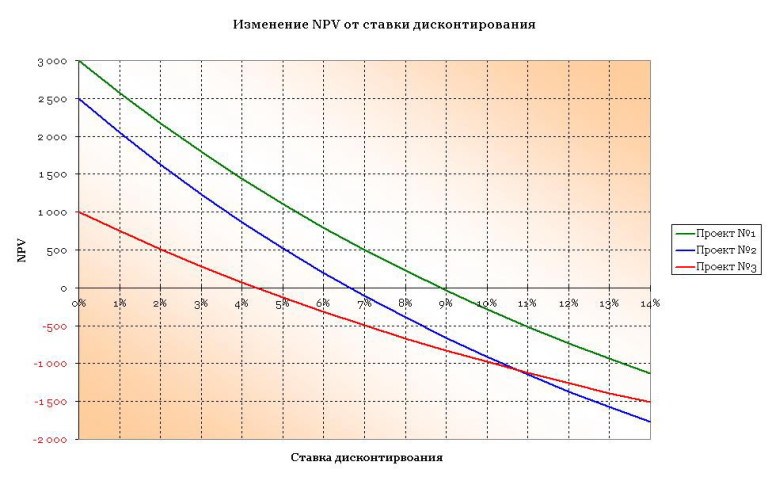

Графічний метод пошуку внутрішньої ставки доходності

Припустимо, що ми збираємося інвестувати 10 тис. грошових одиниць, і ми маємо варіанти їх інвестування в 3 проекти, кожен з яких, як передбачається, буде формувати певні грошові потоки протягом 5 років.

| Період, років | Проект №1 | Проект №2 | Проект №3 |

| 0 | -10 000 | -10 000 | -10 000 |

| 1 | 1 000 | 1 000 | 4 000 |

| 2 | 4 000 | 1 500 | 3 000 |

| 3 | 2 000 | 3 000 | 2 000 |

| 4 | 4 000 | 4 000 | 1 000 |

| 5 | 2 000 | 3 000 | 1 000 |

Продисконтуємо вищевказані грошові потоки за 3-ма проектами за різними відсотковими ставками (від 0 до 14%) і на основі отриманих результатів побудуємо графік.

На графіці простежується чіткий взаємозв’язок між ставкою дисконтування і чистою поточною вартістю: що стоїть ставка дисконтування, то нижче дисконтована вартість.

Внутрішня норма прибутковості, як це випливає з визначення зазначеного на початку цієї статті, – це рівень ставки дисконту, при якій NPV=0. У нашому прикладі внутрішня норма прибутковості визначається у точках перетину кривих з віссю Х. Зокрема, для проекту №1 IRR становить 8,9%, для проекту №2 IRR=6,6% та для проекту №3 IRR=4,4% .

Розрахунок внутрішньої норми доходності (IRR) за допомогою MS Exel

Внутрішню норму доходності можна легко розрахувати з допомогою вбудованої фінансової функції ВСД (IRR) в MS Exel.

Функція ВСД повертає внутрішню ставку доходності низки потоків коштів, представлених їх чисельними значеннями. Ці грошові потоки не обов’язково повинні бути рівними за величиною (як у випадку ануїтету ), однак вони повинні мати місце через рівні проміжки часу , наприклад, щомісяця або щорічно. При цьому в структурі грошових потоків повинен обов’язково бути хоча б один негативний грошовий потік (первинні інвестиції) та один позитивний грошовий потік (чистий дохід від інвестиції).

Також коректного розрахунку внутрішньої норми прибутковості з допомогою функції ВСД важливий порядок грошових потоків, тобто. якщо потоки коштів відрізняються за розміром у різні періоди, їх обов’язково необхідно вказувати у правильній послідовності.

- Microsoft Excel використовує метод ітерацій для обчислення ВСД. Починаючи зі значення Припущення, функція ВСД виконує циклічні обчислення, доки не отримає результату з точністю 0,00001 відсотка. Якщо функція ВСД не може отримати результат після 20 спроб, видається значення помилки #ЧИСЛО!.

- У більшості випадків не потрібно задавати Припущення для обчислень за допомогою функції ВСД. Якщо Припущення опущено, воно належить 0,1 (10 відсотків).

- Якщо ВСД повертає значення помилки #ЧИСЛО! або якщо результат далекий від очікуваного, можна спробувати виконати обчислення ще раз іншим значенням аргументу Припущення.

Розрахунок внутрішньої норми доходності в MS Exel за нерівних проміжків часу для грошових потоків

За допомогою Exel-функції ВСД можна досить легко визначити внутрішню норму прибутковості, проте цю функцію можна застосовувати лише в тому випадку, якщо грошові потоки надходять із регулярною періодичністю (наприклад, щорічно, щокварталу, щомісяця). Однак на практиці досить часто виникають ситуації, коли грошові потоки надходять у різні часові рамки. У таких випадках можна скористатися іншою вбудованою фінансовою функцією Exel — ЧИСТВНДОХ, яка повертає внутрішню ставку прибутковості для графіка грошових потоків, які не обов’язково мають періодичний характер.

Модифікована внутрішня норма доходності (MIRR)

Модифікована внутрішня норма доходності (Modified Internal Rate of Return, MIRR) – показник, який відбиває мінімальний внутрішній рівень доходності проекту під час здійснення реінвестицій у проект. Цей проект використовує відсоткові ставки, отримані від реінвестування капіталу.

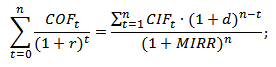

Формула розрахунку модифікованої внутрішньої норми доходності:

де

MIRR – внутрішня норма доходності інвестиційного проекту;

COF t – відтік коштів у періоди часу t;

CIF t – приплив коштів;

r – ставка дисконтування, яка може розраховуватись як середньозважена вартість капіталу WACC;

d – процентна ставка реінвестування капіталу;

n – кількість часових періодів.

MS Exel має спеціальну вбудовану фінансову функцію МВСД для розрахунку модифікованої внутрішньої ставки прибутковості.

де

Значення – масив або посилання на комірки, що містять числові величини. Ці числа представляють ряд грошових виплат (негативні значення) та надходжень (позитивні значення), що відбуваються у регулярні періоди часу.

Ставка_финанс — ставка відсотка, сплачуваного гроші, використовувані у грошових потоках.

Ставка_реинвест — ставка відсотка, одержуваного грошові потоки за її реинвестировании.

Переваги та недоліки внутрішньої норми прибутковості (IRR)

До основних переваг IRR можна віднести:

- можливість порівняння різних інвестиційних проектів між собою з метою визначення привабливіших з погляду економічної ефективності використання наявного капіталу. Порівняння може бути зроблено і з певним умовним зразком, наприклад, з відсотковою ставкою за депозитами;

- можливість порівняння різних інвестиційних проектів із різним горизонтом інвестування.

Основними недоліками показника внутрішньої норми доходності (IRR) є:

- складність прогнозування майбутніх грошових платежів. На розмір планованих платежів впливає багато факторів ризику, вплив яких складно об’єктивно оцінити;

- неможливість визначення абсолютних коштів від інвестування;

- при довільному чергуванні приток та відтоків коштів у разі одного проекту можуть існувати кілька значень IRR. Тому не можна ухвалити однозначне рішення на основі показника IRR;

- показник IRR не відображає розмір реінвестування в проект (даний недолік вирішено у модифікованій внутрішній нормі доходності MIRR).