Що таке грошовий потік?

Грошовий потік (англ. Cash Flow ), або потік грошей, потік платежів, кеш-фло, кеш-флоу — сукупність розподілених у часі надходжень (припливу) та виплат (відтоку) коштів, що генеруються господарською діяльністю підприємства, незалежно від джерел їх утворення .

Основною метою фінансового обслуговування матеріальних потоків є забезпечення їх руху у необхідних обсягах, у потрібні терміни та з використанням найбільш ефективних джерел фінансування. До основних характеристик грошового потоку відносять обсяг, вартість та напрямок.

Обсяг потоку вказується у грошових одиницях за одиницю часу. Вартість потоку визначається витратами з його організацію. Напрямок грошового потоку визначають по відношенню до підприємства, що його організує. Розрізняють вхідні, внутрішні та вихідні потоки. Наприклад, оплата постачання покупцем – вихідний потік, а отримання грошей продавцем – вхідний потік. Внутрішній грошовий потік – це кошти, що циркулюють усередині підприємства.

Грошові потоки служать задля забезпечення функціонування підприємства практично у всіх аспектах. Щоб досягти необхідних цілей у бізнесі, забезпечити стабільне зростання, фінансовому менеджеру необхідно оптимально організувати управління грошовими потоками.

Для ефективного управління фінансовими потоками на підприємстві необхідно чітко розуміти види грошових потоків . Грошові потоки організації класифікуються залежно від характеру операцій, із якими пов’язані, і навіть від цього, як інформація про них використовується прийняття рішень користувачами фінансової звітності організації.

Види грошових потоків

1. За спрямованістю руху:

- Позитивний грошовий потік, сума надходжень від усіх видів операцій (іноді користуються терміном «приплив коштів», «вхідний грошовий потік»).

- Негативний грошовий потік, сума виплат коштів за всіма видами його операцій (іноді користуються терміном «відтік коштів», «вихідний грошовий потік»).

Взаємозв’язок цих видів досить високий. Якщо протягом певного періоду часу один із цих видів потоків скорочується, то це, швидше за все, спричинить скорочення і другого виду. Тому у фінансовому менеджменті два ці види розглядають як комплексний об’єкт управління.

2. За рівнями управління : ЦФО, проектів, видів діяльності дозволяє оцінити найбільш вузькі місця управління фінансами та вчасно вжити заходів:

- Грошовий потік компанії загалом. Цей грошовий потік включає всі інші види і обслуговує бізнес в цілому.

- Грошовий потік окремих структурних підрозділів, центрів фінансової відповідальності підприємства (ЦФО).

- Грошовий потік за окремими операціями. Це первинний об’єкт самостійного управління.

3. За видами діяльності:

- Грошовий потік щодо поточної діяльності. Включає в себе надходження від продажу з основної діяльності, аванси від покупців, виручку з допоміжної діяльності та погашення заборгованості постачальникам, заробітної плати, податкових платежів до бюджетного фонду.

- Грошовий потік щодо інвестиційної діяльності. Наприклад, включає грошовий оборот, пов’язаний з придбанням майна або продажем довгострокових активів.

- Грошовий потік щодо фінансової діяльності. Включає надходження кредитів і позик, погашення відсотків, виплати дивідендів і т.п.

4. По відношенню до компанії:

- Внутрішній грошовий потік. Рух коштів у межах підприємства.

- Зовнішній грошовий потік. Рух коштів між компанією та її контрагентами.

5. За методом обчислення:

- Сукупний грошовий потік — вся сума надходжень чи виплат коштів у період за інтервалами.

- Чистий грошовий потік (ЧДП) – різниця між позитивним та негативним кеш-флоу за період часу за інтервалами. ЧДП – це значний результат бізнесу, який визначає його ринкову вартість та фінансове становище.

Формула розрахунку ЧДП як у компанії загалом, і у окремих ЦФО:

Сума чистого грошового потоку за період = Сума позитивного грошового потоку (надходжень грошових коштів) за період - Сума негативного грошового потоку (виплат коштів) за період

Сума ЧДП може бути як позитивною, і негативною. Цей показник впливає розмір фінансових активів підприємства.

6. За рівнем достатності:

- Надлишковий грошовий потік. У цьому випадку надходження значно вищі за реальну потребу компанії в їх витрачанні. Показником надмірності є висока позитивна величина ЧДП.

- Дефіцитний грошовий потік. У цьому випадку надходження значно нижчі від реальної потреби компанії в їх витраченні. При цьому сума ЧДП може бути позитивною, але вона не забезпечує всіх потреб компанії з витрачання коштів. Негативний ПДП автоматично означає дефіцит.

7. За рівнем збалансованості:

- Збалансований грошовий потік. Може бути розрахований як компанії в цілому, так окремого ЦФО, окремої операції.

Формула балансу між окремими видами грошових потоків у період:

Сума позитивного грошового потоку = Сума негативного грошового потоку + Передбачений приріст суми запасу коштів

- Незбалансований грошовий потік. У цьому випадку рівність не забезпечується. Незбалансованим є як дефіцитний, і надлишковий сукупний грошовий потік.

8. За періодом часу:

- Короткостроковий грошовий потік. Період від початку надходжень коштів (або виплат) до кінця трохи більше 1 року.

- Довгостроковий грошовий потік. Період від початку надходжень коштів (або виплат) до кінця понад 1 рік.

Зазвичай ці види грошових потоків використовуються для окремих операцій компанії: короткостроковий грошовий потік зазвичай пов’язаний з поточною та частково з фінансовою діяльністю, довгостроковий грошовий потік – пов’язаний з інвестиційною та частково з фінансовою діяльністю (наприклад, довгостроковими кредитами та позиками).

9. За значимістю у формуванні фінансових результатів діяльності:

- Пріоритетний грошовий потік формує високий рівень чистого грошового потоку (або чистого прибутку). Наприклад, надходження від реалізації товарів.

- Другорядний грошовий потік — за своєю функціональною спрямованістю або незначним обсягом не істотно впливає на формування фінансових результатів. Наприклад, видача під звіт коштів.

10. За методом оцінки у часі:

- Поточний грошовий потік – сума, що нараховується за вартістю до поточного моменту часу.

- Майбутній грошовий потік – сума, що наведена за вартістю до конкретного майбутнього моменту часу.

Якщо грошові потоки відносяться до різних періодів часу, то зіставляти їх безпосередньо некоректно. Облік чинника часу здійснюється з допомогою дисконтування грошових потоків.

11. Відповідно до міжнародних стандартів обліку, грошові потоки поділяють також за видами господарської діяльності:

- Грошовий потік з операційної діяльності характеризується виплатами постачальникам сировини та матеріалів; сторонніми виконавцями окремих видів послуг, що забезпечують операційну діяльність.

- Грошовий потік з інвестиційної діяльності характеризується платежами та надходженнями коштів, що взаємодіють із здійсненням реального та фінансового інвестування.

- Грошовий потік з фінансової діяльності характеризується надходженнями та виплатами коштів, пов’язаних із залученням акціонерного чи іншого капіталу, з придбанням довгострокового та короткострокового кредиту та позики.

З урахуванням наведеної класифікації організуються різні види фінансового планування та управління грошовими потоками. Таким чином, класифікація видів грошових потоків допомагає здійснювати облік, аналіз та планування руху коштів у компанії.

Методи оцінки грошових потоків

Існує два основних методи оцінки потоків: прямий та непрямий. При прямому способі прибуток від продажу коригується на фінансові надходження і витрати. Непрямий метод ґрунтується на коригуванні чистого прибутку підприємства у чистий грошовий потік.

Прямий метод

При прямому методі чистий грошовий потік розраховується шляхом складання всіх грошових доходів та віднімання всіх грошових витрат. Зазвичай такий аналіз здійснюється у розрізі трьох основних видів діяльності: операційної, інвестиційної та фінансової.

- Чистий потік від операційної діяльності дорівнює різниці між грошовою виручкою від реалізації готової продукції та всіма грошовими витратами, пов’язаними із закупівлею сировини матеріалів, виплатою заробітної плати, сплатою відсотків, податків тощо.

- Чистий потік від інвестиційної діяльності дорівнює різниці між виручкою від реалізації активів та витратами на інвестиції в активи. Сюди включається різницю між отриманими і виплаченими дивідендами.

- Чистий потік від фінансової діяльності дорівнює різниці між отриманими та погашеними кредитами.

Непрямий метод

При непрямому способі чистий прибуток коригується на негрошові доходи та витрати.

- Додається амортизація.

- Віднімається зміна дебіторську заборгованість і додається зміна кредиторської.

- Додається зміна доходів майбутніх періодів та віднімається зміна витрат майбутніх періодів.

- Враховується отримання та погашення кредитів тощо.

Формули розрахунку грошового потоку

Free Cash Flow (FCF) – вільний грошовий потік означає суму коштів, що під контролем власників, кредиторів, і навіть інвесторів. При цьому мається на увазі, що фірма сплатила всі операційні витрати, провела заплановані капремонти та капітальні вкладення взагалі, профінансувала у належному обсязі робочий, оборотний капітал та сплатила податки та внески. По суті це приплив капіталу, яким може розпоряджатися компанія. Впливаючи на її вартість та інвестиційний імідж, він розраховуватиметься декількома способами, наприклад, відштовхуючись від показника EBITDA.

Для початку згадаємо, як розраховується EBITDA:

EBITDA = чистий операційний прибуток + відсотки до сплати + податок на прибуток + амортизація та знецінення

А зараз:

FCF = EBITDA - податок на прибуток - капітальні вкладення ± зміни в оборотному капіталі

Ці кошти можуть бути пущені на будь-які цілі без зниження ефективності бізнесу, але при цьому постає питання про належний рівень оборотного капіталу, оновлення основних засобів, підтримки запасів, вкладень у НДДКР, R&D. Жодних регламентних документів щодо цього немає і вважати його можна по-різному, наприклад, за середньогалузевим рівнем або за історичними рівнями самого підприємства. Навіть зсередини компанії, маючи всю повноту даних, неясно, що є належним рівнем, а що ні. Адже якщо оплата праці суттєво нижча за середньогалузеву, то може статися, що високий рівень показника FCFF досягнуто лише за рахунок цієї «економії», яка позначається негативно на якості праці, продукції, стійкості розвитку підприємства на скільки-небудь доступний для огляду термін. І якщо зробити, наприклад, перерахунок за іншими нормативами, то може вийти так,

Негативні значення показника FCF – не так вже й добре в плані відтоку капіталу з підприємства, хоча це може бути наслідком масштабних інвестицій або затикання минулих дірок. Над позитивним рівнем також слід замислитись і зрозуміти, що таки є нормальним рівнем забезпечення діяльності підприємства і наскільки саме підприємство цьому рівню відповідає.

Крім неоднозначності показників, не варто втрачати на увазі наявність двох його різновидів – FCFF і FCFE. Ці показники з чотирилітерними абревіатурами більш конкретні, ніж FСF, оскільки за додатковою літерою ховається суб’єкт, який вказує, для кого розраховуються ці вільні грошові потоки, кому саме вони доступні.

Free cash flow to the firm (FCFF) – це вільний грошовий потік у розпорядженні фірми загалом, доступний як її власників, так кредиторів. Він розраховується до виплат за кредитами, а також відсотків за ними і близький до таких показників операційної діяльності, як EBIT, EBITDA, NOPAT. Тому вихідним показником для розрахунку можна зробити показник EBITDA.

EBITDA – відсотки до виплати – податкові виплати ± зміни у робочому капіталі – капітальні вкладення + відсоткові виплати х (1 – ставка податку на прибуток) = FCFF

Розрахунок же, виходячи з операційного прибутку та ЧДП, виглядає так:

FCFF = операційний прибуток - податок на прибуток + амортизація - капітальні вкладення ± зміна оборотного капіталу = чистий грошовий потік від операційної діяльності - капітальні вкладення

Позитивний грошовий потік є хорошим сигналом для кредиторів, свідчивши, що підприємство має кошти обслуговування існуючих боргів. Негативний грошовий потік сигналізує кредиторам про неблагополуччя підприємства. У цьому розглянута вище неоднозначність показника FCF властива і FCFF.

Free Cash Flow to Equity (FCFE) – це чистий грошовий потік, що залишається у розпорядженні власників після всіх виплат, належного реінвестування в оборотний та необоротний капітал, а також обслуговування фінансових боргів.

FCFF відрізняється від FCFE через те, що різним суб’єктам доступні різні грошові потоки, тобто власникам залишається сума грошових потоків після виплат кредиторам.

Розрахуємо показник, спираючись на EBITDA:

EBITDA – знецінення та амортизація – відсотки до виплати – податкові виплати ± зміни у робочому капіталі – капітальні вкладення – чисті боргові виплати = FCFE

Якщо взяти вихідною точкою прибуток, грошовий потік або FCFF, то розрахунок буде таким:

FCFE = Чистий прибуток + Амортизація - Капітальні вкладення ± Зміна оборотного капіталу - Погашення кредитів + Отримання нових кредитів = Чистий операційний грошовий потік - Капітальні вкладення - Погашення кредитів + Отримання нових кредитів = FCFF - відсотки сплачені ± зміна боргу компанії за період

Негативний потік свідчить про відплив капіталу безпосередньо в грошах, тобто звуження можливостей власників за минулий або плановий період, а позитивний говорить про інше, наприклад, що власники можуть розширити інвестиції або виплатити дивіденди.

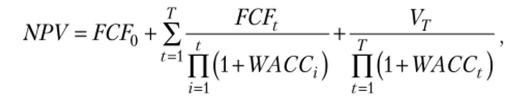

Net Present Value (NPV) – ключовий показник в оцінці інвестиційного проекту, тобто оцінки дисконтованих вільних грошових потоків підприємства. Він може бути розрахований за формулою через FCF для операційних періодів:

де Vt – це термінальна вартість проекту.

Оцінка грошових потоків тут ведеться з дисконтом, і як ставка дисконтування r використовується показник WACC (Weighted Average Cost of Capital).

Якщо спростити формулу розрахунку, то отримаємо:

Крім показника дисконтування ключовим в обох формулах є чистий грошовий потік FCF, тобто приплив капіталу, який цікавий інвестору.

Оптимізація грошових потоків

Одним з найбільш важливих та складних етапів управління грошовими потоками підприємства є їхня оптимізація.

Оптимізація грошових потоків є процес вибору найкращих форм їх організації з урахуванням умов та особливостей здійснення господарської діяльності організації. Вважається раціональним використовувати 3 основних напрями оптимізації грошових потоків:

- Збалансування обсягів грошових потоків:

- збалансування дефіцитного грошового потоку,

- збалансування надлишкового грошового потоку.

- Синхронізація грошового потоку у часі:

- вирівнювання грошового потоку в часі,

- підвищення тісноти кореляційного зв’язку між окремими потоками у часі

- Максимізація чистого грошового потоку.

p align=”justify”> Процес оптимізації грошових потоків є однією з головних функцій управління грошовими потоками, в результаті якого досягається підвищення їх ефективності в майбутньому періоді. Активно керуючи грошовими потоками, можна забезпечувати більш раціональне та економне використання власних фінансових ресурсів, знижувати залежність темпів розвитку організацій від кредитів, що залучаються.

Результати оптимізації грошових потоків підприємства знаходять своє відображення при плануванні формування та використання коштів у майбутніх періодах, а планування, своєю чергою, дозволяє врахувати наслідки сезонних коливань грошових потоків.

Ефективно організовані грошові потоки є найважливішим показником фінансового стану підприємства, передумовою забезпечення сталого зростання та досягнення високих кінцевих результатів його фінансово-господарської діяльності загалом.