В економічній літературі часто зустрічається таке поняття як «ліквідність». При цьому термін «ліквідність» може бути застосований як до окремих активів (товарів), так і до окремих бізнес-одиниць (наприклад, ліквідність підприємства) або цілих систем (наприклад, ліквідність ринку цінних паперів).

У цій статті ми розглянемо що таке ліквідність, що вона характеризується, які види ліквідності існують, як розраховуються коефіцієнти ліквідності, що впливає ліквідність тощо.

Зміст:

- Що таке ліквідність?

- Ліквідність підприємства (ліквідність балансу)

- Активи балансу за рівнем ліквідності

- Пасиви балансу за рівнем ліквідності

- Коефіцієнти ліквідності: формула розрахунку

- Коефіцієнт поточної ліквідності

- Коефіцієнт швидкої (термінової, критичної) ліквідності

- Коефіцієнт абсолютної ліквідності

Зміст

Що таке ліквідність?

Термін «ліквідність» (Liquidity) походить від лат. Liquidus (рідкий, плинний) і означає здатність чогось бути швидко трансформованим у кошти за ринковими цінами. Тому якщо товар може бути відносно швидко проданий за ринковими цінами, то кажуть, що такий товар має високу ліквідність. Відповідно, низьколіквідний товар — це товар, який може бути проданий за ринковою ціною за тривалий проміжок часу.

Таким чином, ліквідність насамперед визначається швидкістю продажу, але за ринковою ціною. По суті, будь-який товар (навіть низьколіквідний) можна швидко продати, але цього необхідно істотно знизити ціну, тобто. продавець недоотримає частину грошей через встановлення дисконту. Тому що довше термін реалізації товару чи що вище розмір дисконту, тим менш ліквідним є товар.

Коли говорять про ліквідності підприємства, то мають на увазі забезпеченість підприємства активами, які за термінами реалізації (погашення) будуть відповідати наявним у підприємства фінансовим зобов’язанням. Оскільки розрахунку показників ліквідності використовується бухгалтерський баланс, використовують також і термін ліквідність балансу.

Терміном «ліквідність» часто скорочено називають кошти, як найбільш ліквідні активи. Тобто коли, наприклад, кажуть, що підприємству потрібна ліквідність, це означає, що потрібні гроші.

У банківській сфері існують такі поняття як ліквідність банку і ліквідність банківської системи. Ліквідність банку є здатність конкретної кредитної організації виконати взяті він фінансові зобов’язання повному обсязі й у встановлені терміни. Ліквідність банківської системи відбиває здатність всієї банківської системи держави здійснювати своєчасне, повне і безперервне виконання всіх фінансових зобов’язань.

У періоди банківських криз ліквідність банківської системи суттєво скорочується, що веде до відтоку грошових коштів із банківської системи, порушення строків повернення депозитів вкладникам, затримкам у здійсненні платежів, а також до банкрутства окремих банків. З метою недопущення подібних ситуацій центральний банк країни здійснює банківський нагляд за діяльністю банків, а також встановлює нормативи ліквідності для банків.

В інвестиційній сфері існує таке поняття як ліквідність інвестицій. Ліквідність інвестицій є здатність об’єктів інвестування (як реальних, так і фінансових) бути реалізованими протягом короткого періоду часу без втрати своєї реальної (ринкової) вартості при зміні раніше прийнятих інвестиційних рішень.

В рамках національної економіки існує таке поняття як ліквідність ринку. Ліквідність ринку характеризується таким станом, коли ціни продавців приблизно відповідають цінам покупців і на даному ринку відбувається відносно велика кількість угод з купівлі-продажу відповідних товарів. Ліквідність ринку падає, коли збільшується розрив між цінами продавців і цінами покупців, що веде до падіння числа угод, що реально здійснюються.

Наприклад, у період фінансових криз банківська система суттєво обмежує обсяги кредитування, що відбивається на ліквідності ринку нерухомості. У зв’язку з тим, що зменшується платоспроможний попит виникає великий розрив між цінами продавців і цінами, які реально готові запропонувати покупці. У такі періоди значно скорочується кількість операцій із купівлі-продажу нерухомості, тобто. ліквідність ринку падає.

Ліквідність ринку насамперед характеризується його ємністю (скоєними обсягами торгів), коли він немає істотних коливань цін (тобто. станом, у якому попит врівноважений пропозицією) і виникає труднощів із пошуком партнерів по угоді, а паралельне вчинення інших угод не впливає ціну цієї угоди.

Ліквідність підприємства (ліквідність балансу)

Для визначення ліквідності підприємства насамперед здійснюється фінансовий аналіз його балансу виходячи з якого розраховуються коефіцієнти ліквідності. Усі активи та пасиви у балансі групуються за рівнем їхньої ліквідності.

Активи балансу за рівнем ліквідності

За рівнем ліквідності всі активи підприємства поділяються на 4 групи:

- Найбільш ліквідні активи (А1) – Кошти на рахунках у банках і в касі підприємства, а також короткострокові фінансові вкладення.

- Активи, що швидко реалізуються (А2) — активи, для трансформації яких у кошти потрібен певний час: короткострокова дебіторська заборгованість (платежі за якою очікуються протягом 12 місяців після звітної дати) та інші оборотні активи.

- Повільно реалізовані активи (А3) — найменш ліквідні активи — це запаси, довгострокова дебіторська заборгованість (платежі за якою очікуються через 12 місяців після звітної дати), ПДВ.

- Важкореалізовані активи (А4) – Активи, які призначені для використання в господарській діяльності протягом відносно тривалого періоду часу – необоротні активи.

Пасиви балансу за рівнем ліквідності

Пасиви балансу за ступенем зростання термінів погашення зобов’язань групуються в такий спосіб.

- Найбільш термінові зобов’язання (П1) – Кредиторська заборгованість, розрахунки по дивідендах, інші короткострокові зобов’язання, а також позички, не погашені в строк.

- Короткострокові пасиви (П2) – короткострокові позикові кошти – кредити банків та інші позики, що підлягають погашенню протягом 12 місяців після звітної дати.

- Довгострокові пасиви (П3) – довгострокові позикові кредити та інші довгострокові пасиви.

- Постійні пасиви (П4) — статті розділу балансу «Капітал та резерви», а також окремі статті балансу, які не увійшли до попередніх груп: «Доходи майбутніх періодів» та «Резерви майбутніх витрат».

Для визначення ліквідності балансу слід зіставити підсумки з кожної групі активів і пасивів. Ідеальним вважає ліквідність, за якої виконуються такі умови:

- А1 ≥ П1

- А2 ≥ П2

- A3 ≥ П3

- А4 ≤ П4

Коефіцієнти ліквідності: формула розрахунку

p align=”justify”> Коефіцієнти ліквідності характеризують ступінь покриття поточних зобов’язань підприємства. На їх основі можна оцінити рівень платоспроможності та кредитоспроможності підприємства. У фінансовому аналізі найчастіше використовуються такі коефіцієнти ліквідності:

- Коефіцієнт поточної ліквідності.

- Коефіцієнт швидкої (термінової, критичної) ліквідності.

- Коефіцієнт абсолютної ліквідності.

Вони відрізняються складом поточних активів, що приймаються як покриття короткострокових зобов’язань. Коефіцієнти ліквідності визначаються за даними бухгалтерського балансу.

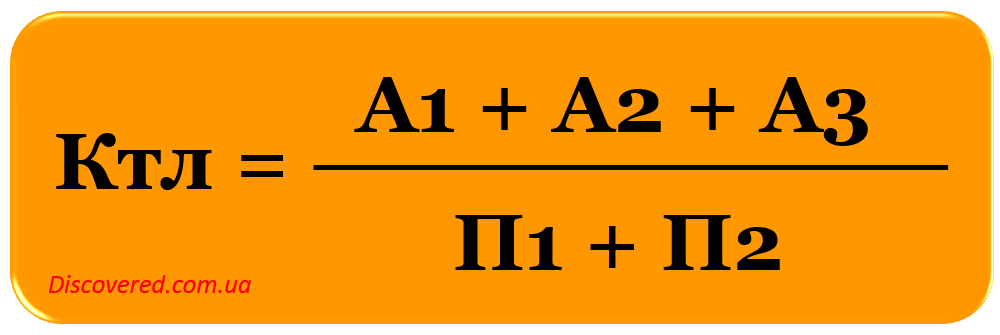

Коефіцієнт поточної ліквідності

Коефіцієнт поточної (загальної) ліквідності (Коефіцієнт покриття; Current ratio, CR) – фінансовий коефіцієнт, який розраховується як відношення загальної суми оборотних активів до найбільш термінових зобов’язань. Це найбільш загальний і найчастіше використовуваний показник ліквідності. Коефіцієнт поточної ліквідності розраховується за такою формулою:

Коефіцієнт поточної ліквідності характеризує забезпеченість підприємства оборотними коштами, стабільність його фінансового стану; показує, якою мірою підприємство може виконати короткострокові зобов’язання з допомогою поточних активів.

Теоретично вважається нормальним значення коефіцієнта поточної ліквідності рівне або більше 2. Значення нижче 1 говорить про високий фінансовий ризик, пов’язаний з тим, що підприємство не в змозі стабільно оплачувати поточні рахунки. Значення понад 3 може свідчити про нераціональну структуру капіталу підприємства.

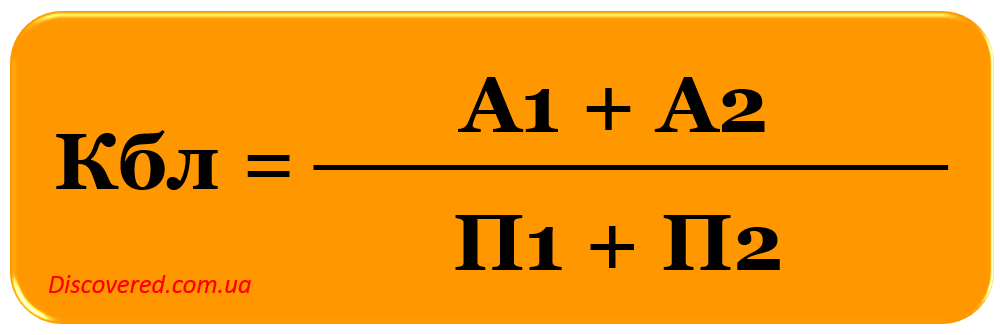

Коефіцієнт швидкої (термінової, критичної) ліквідності

Коефіцієнт швидкої (термінової, критичної) ліквідності (Quick ratio, QR) – фінансовий коефіцієнт, що дорівнює відношенню високоліквідних поточних активів до короткострокових зобов’язань (поточних пасивів). Цей коефіцієнт ще іноді називають коефіцієнтом «лакмусового папірця» (Acid-test ratio).

Коефіцієнт швидкої ліквідності визначається ставленням найбільш ліквідних активів (сума коштів, високоліквідних цінних паперів та короткострокової дебіторської заборгованості) до короткострокових зобов’язань підприємства. Джерелом даних служить бухгалтерський баланс підприємства аналогічно, як поточної ліквідності, але у складі активів не враховуються матеріально-виробничі запаси, оскільки за їх вимушеної реалізації, збитки будуть максимальними серед усіх оборотних средств.

Коефіцієнт швидкої ліквідності розраховується за такою формулою:

Коефіцієнт швидкої ліквідності характеризує очікувану ліквідність підприємства період, рівний середньої тривалості одного обороту дебіторську заборгованість. Цей коефіцієнт використовується кредиторами і потенційними інвесторами в оцінці ступеня ліквідності підприємства. Він доповнює показник поточної ліквідності, тобто. дає уявлення про якісний склад джерел покриття поточних зобов’язань.

Теоретично оптимальним рівнем коефіцієнта швидкої ліквідності є значення 1. Однак на практиці у багатьох сферах діяльності він набагато нижчий. Значення, що перевищують 1, свідчать про низький фінансовий ризик та хороші потенційні можливості для залучення додаткових фінансових коштів.

Коефіцієнт абсолютної ліквідності

Коефіцієнт абсолютної ліквідності (Cash ratio) – фінансовий коефіцієнт, що дорівнює відношенню грошових коштів та короткострокових фінансових вкладень до короткострокових зобов’язань (поточних пасивів). Коефіцієнт абсолютної ліквідності розраховується за такою формулою:

p align=”justify”> Коефіцієнт абсолютної ліквідності характеризує здатність підприємства негайно погасити свою короткострокову заборгованість. Він особливий інтерес для постачальників. Достатнім рівнем цього коефіцієнта вважається значення 0,2.

У результаті здійснення аналізу ліквідності балансу кожен із вищевказаних коефіцієнтів ліквідності розраховується початку і поклала край звітний період. Якщо фактичне значення коефіцієнта відповідає нормальному обмеження, то оцінити його можна за динамікою (збільшення чи зниження значення).