Вартість капіталу (Cost of Capital) – ціна, яку необхідно заплатити за використання капіталу, розрахована як відсоток для його обсягу.

Поняття вартості капіталу широко використовується при вирішенні багатьох завдань, а саме:

- забезпечення вимог інвесторів щодо віддачі на вкладений капітал;

- формуванні раціональних напрямів інвестування;

- управління структурою джерел фінансування;

- зміцненні платоспроможності компанії у довгостроковому періоді тощо.

До базових принципів оцінки вартості капіталу належать:

- принцип поелементної оцінки;

- інтегральної (узагальнюючої) вартості;

- співвідношення власного та позикового капіталу;

- динамічної оцінки;

- взаємозв’язку оцінки поточної та майбутньої вартості.

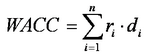

Оцінка вартості капіталу, сформованого з допомогою різних джерел, складає основі розрахунку середньозваженої величини вартості капіталу (Weighted Average Cost of Capital), яка обчислюється як:

де WACC – середньозважена вартість капіталу, %;

ri – Відсоткова ставка для запозичених ресурсів з i-го джерела, %;

di – Питома вага i-го джерела у формуванні структури капіталу,%.

Визначення вартості окремих компонентів капіталу, отриманого з відповідних джерел здійснюється з використанням наступних підходів, поширених на практиці.

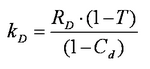

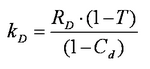

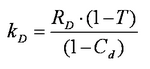

1. Вартість капіталу у формі банківського кредиту розраховується за такою формулою:

де kD – Вартість капіталу у формі банківського кредиту, %;

RD – Ставка відсотка за банківський кредит,%;

T – Ставка податку на прибуток;

CD – Частка витрат, пов’язаних з обслуговуванням кредиту.

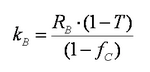

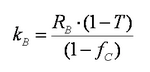

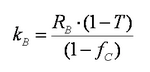

2. Вартість капіталу за рахунок емісії корпоративних облігацій:

де kВ – Вартість капіталу, що залучається за рахунок емісії корпоративних облігацій,%;

RВ – Купонна ставка по облігації, %;

fC – Частка емісійних витрат у загальному обсязі емісії (Flotation Cost);

T – Ставка податку на прибуток.

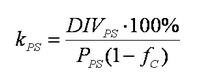

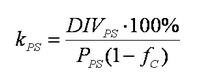

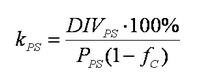

3. Вартість капіталу за рахунок емісії привілейованих акцій (Preferred Stock):

де kPS — вартість капіталу з допомогою емісії привілейованих акцій, %;

DIVPS – фіксований дивіденд з привілейованих акцій;

PPS – ціна привілейованої акції;

fC – Частка витрат на емісію.

4. Вартість капіталу з допомогою емісії звичайних акцій можна визначити з урахуванням використання: моделей дисконтування дивідендів (DDM); моделі оцінки капітальних активів (CAPM); моделі Модільяні-Міллера; моделі Лі-Хамаді; коефіцієнтних моделей та ін.

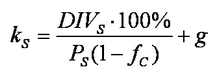

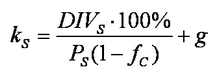

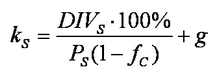

4.1. Модель Гордона (одна з найпопулярніших DDM, що застосовуються для визначення вартості капіталу для акцій з постійним темпом зростання дивідендів):

де kS – Вартість капіталу за рахунок емісії звичайних акцій%;

DIVS – Очікуваний дивіденд на одну акцію (у річному вимірі):

PS – ціна акції (ціна розміщення):

fC – Частка витрат на емісію;

g – темп зростання дивідендів, %.

4.2. Модель САРМ (для визначення вартості капіталу для акцій, що мають постійне котирування на фондовому ринку):

kS = RF + βS (R̅M - RF),

де kS — вартість капіталу з допомогою емісії звичайних акцій, %;

RF – безризикова процентна ставка (за державними зобов’язаннями), %;

R̅M – Середньоринкова ставка прибутковості, %;

βS – Показник систематичного ризику для певного класу цінних паперів (визначається на основі застосування методів статистичного аналізу для акцій з постійним котируванням на фондовому ринку).

Модель САРМ (для акцій, що мають постійне котирування на фондових ринках країн із нестійкими економіками:

kS = RF + βS (R̅M - RF) + x + y + z,

де kS — вартість капіталу з допомогою емісії звичайних акцій, %;

x, y, z – премії за специфічні види ризиків, які вважають значущими для країн з нестійкими економіками.

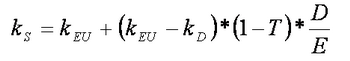

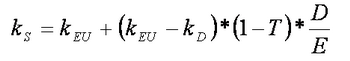

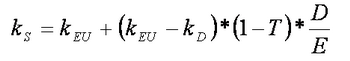

4.3. Модель Модільяні-Міллера (для визначення вартості залучення коштів за рахунок акцій для компаній, що використовують боргове фінансування):

де kEU — вартість акціонерного капіталу корпорацій, які використовують боргове фінансування, %;

kD – Середня вартість позички,%;

D, E – обсяги позичкового та власного капіталів;

Т — ставка (коефіцієнт) прибуток корпорації.

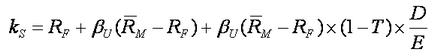

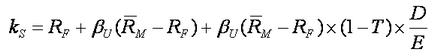

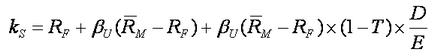

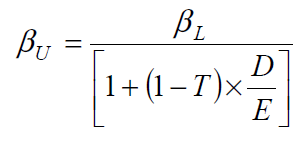

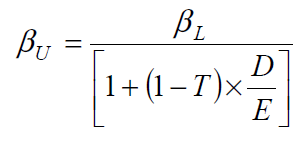

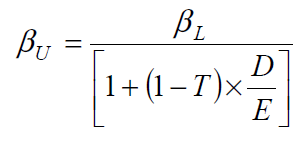

4.4. Модель САРМ для оцінки вартості залучення коштів за рахунок акцій для тих компаній, що використовують боргове фінансування (модель Лі-Хамаді):

де βU – Коефіцієнт «бета» за відсутності боргових джерел фінансування корпорації;

D, E – сума позичкового та власного капіталів;

RF – безризикова процентна ставка (за державними зобов’язаннями), %;

R̅M – Середньоринкова ставка прибутковості (прибутковість фондового ринку),%;

Т — ставка (коефіцієнт) прибуток корпорації.

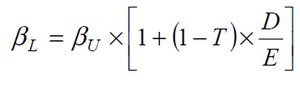

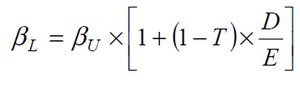

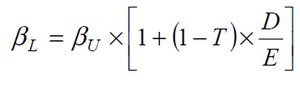

Ця модель поєднує підходи САРМ моделі та моделі Модільяні-Міллера. Використовується для порівняння вартості капіталу підприємств-аналогів, що відрізняються за рівнем фінансового важеля, оскільки між показниками β для корпорацій, які використовують і не використовують боргове фінансування, існує така залежність:

де: βLβU – Коефіцієнти «бета» для корпорацій, які, відповідно, використовують і не використовують боргове фінансування.

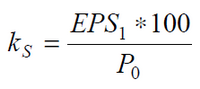

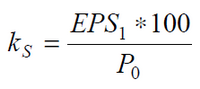

4.4. Моделі, що ґрунтуються на використанні фінансових коефіцієнтів.

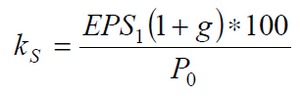

Модель на основі використання мультиплікатора “ціна – дохід”:

де EPS1 – Очікуваний чистий дохід на акцію, доступний для розподілу;

P0 – Вартість акції.

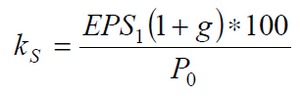

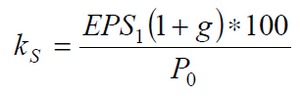

Якщо очікується зростання показника EPS постійним темпом gто попередня формула має такий вигляд:

При рівні P/E більше 10 значення kS не перевищуватиме 10%, тому точність отриманих оцінок з використанням цих моделей невисока.

(Див. вартість банку, структура капіталу компанії).